Kryptowährung Steuer berechnen klingt kompliziert.

Denn jeder wünscht sich eine möglichst niedrige Steuerlast. Wenn Du Deine Kryptowährung Steuer berechnen möchtest, musst Du auf einige wesentliche Dinge achten.

Wonach sich die Höhe der Steuerlast richtet und wie Du diese berechnen kannst, wird im nachfolgenden cryptoeinfach Beitrag näher erläutert.

An präzisen Beispielen wird die Vorgehensweise zudem praktisch erläutert.

Los geht's.

Wie hoch ist die Steuerlast?

Kryptowährungen sind ein beliebtes Finanzinstrument, welches rentablen Investitionen und anderen praktischen Anwendungen dient. Mit digitalen Währungen lässt sich auf verschiedensten Wegen ein Gewinn realisieren.

Um die Sicherheit der Investoren zu schützen, schreitet auch die Krypto Regulierung weiter voran.

Ob Kursgewinne, Staking, Lending, Mining oder Gewinne aus dem Handel mit NFTs – jeder Gewinn muss nachträglich versteuert werden. Hierzu wurden bereits umfangreiche Richtlinien verfasst, welche das Thema Kryptowährung Steuern klar definieren sollen.

Auf sämtliche Gewinne aus dem Handel mit Kryptowährungen wird die Einkommenssteuer nach § 23 EStG erhoben. Aus diesem Grund musst Du Deine Gewinne auch vollständig in der Steuererklärung angeben.

Der steuerlich relevante Gewinn errechnet sich aus den Anschaffungskosten und dem Veräußerungspreis. Anschaffungsnebenkosten wie beispielsweise Transaktionsgebühren mindern den Gewinn und sind abzuziehen.

Die Höhe der genauen Besteuerung dieses Gewinns richtet sich nach Deinem persönlichen Steuersatz. Dieser beträgt in der Regel zwischen 18 und 45 Prozent.

Der Gewinn aus Verkäufen von Kryptowährungen kann mit verschiedenen Vorgehensweisen ermittelt werden. Grundsätzlich stehen Dir die FIFO-Methode (First in – First out) und die LIFO-Methode (Last in – First out) zur Verfügung.

Die FIFO-Methode unterstellt, dass die Coins, die zuerst gekauft wurden auch zuerst verkauft werden. Bei der LIFO-Methode wird dagegen davon ausgegangen, dass die zuletzt gekauften Coins zuerst verkauft werden.

Je nach Kursentwicklung kannst Du Dich für eine der beiden Methoden entscheiden. Diese Entscheidung muss jedoch dokumentiert und dem Finanzamt bei Rückfragen vorgelegt werden.

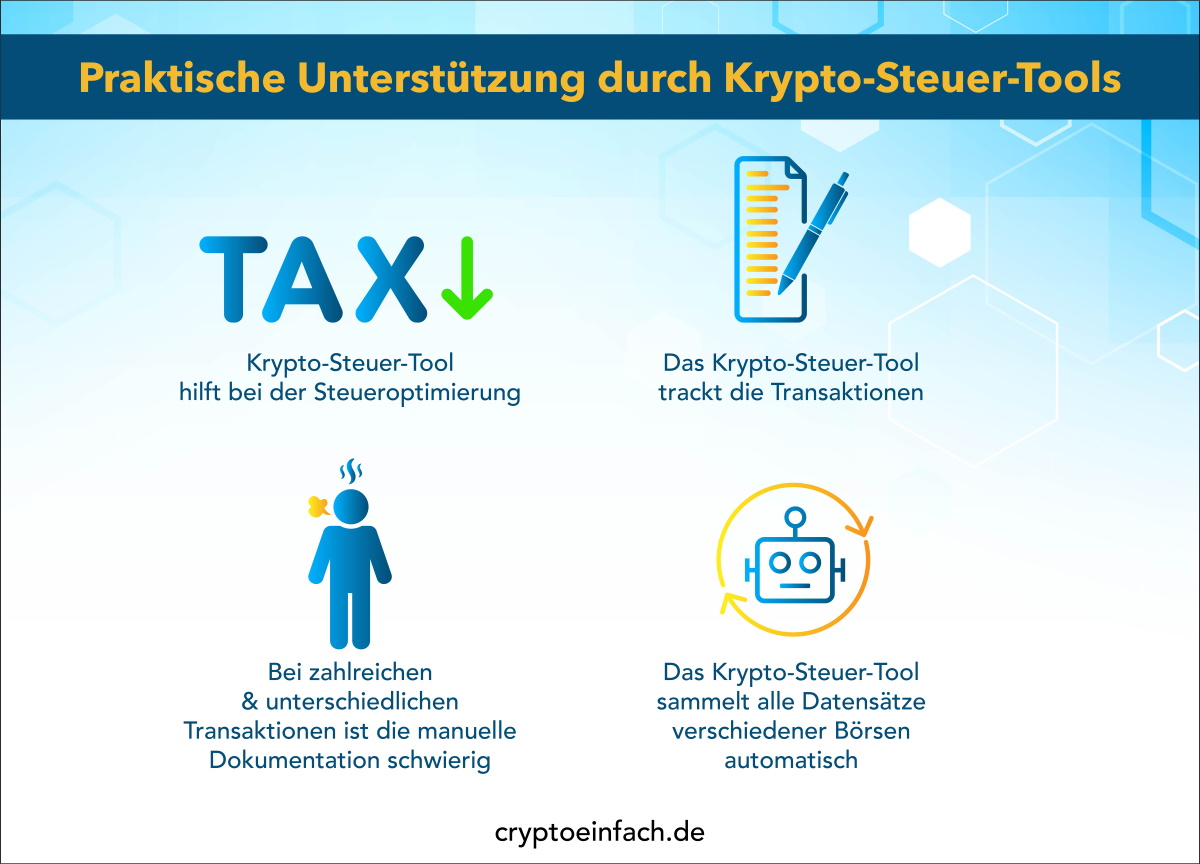

Praktische Unterstützung durch Krypto Steuer Tools

Kurz und knapp: Ein Krypto Steuer Tool hilft Dir dabei, auf Deine Gewinne so wenig Steuern wie nur möglich zu bezahlen. Bei einem solchen Tool handelt es sich um eine praktische Software, um die Käufe und Verkäufe von Kryptowährungen nachzuverfolgen.

Führende Anbieter sind Cointracking, Blockpit und Accointing.

Um den Gewinn pro Jahr zu berechnen, müssen alle Käufe und Verkäufe aus diesem Zeitraum aufgelistet werden. Das Ergebnis gibst Du dann in der Einkommenssteuererklärung an.

Wenn Du jährlich nur wenige Verkäufe tätigst, kannst Du den Gewinn relativ leicht berechnen. Kompliziert wird es jedoch immer dann, wenn Du viele Käufe und Verkäufe tätigst. Die Nutzung mehrerer Kryptobörsen und Krypto Wallets (wie MetaMask) oder die Gewinnerzielung durch beispielsweise Staking oder Mining erschwert die Berechnung zusätzlich.

An dieser Stelle unterstützt Dich das Krypto Steuer Tool und baut eine Verbindung zu allen genutzten Börsen auf.

Dabei werden sämtliche steuerlich relevanten Daten gesammelt und übersichtlich zusammengestellt. Diese Tools sind besonders praktisch, wenn Du mehrere Börsen nutzt. Sie erleichtern die Dokumentation Deiner Aktivitäten um ein Vielfaches.

Wie kommt das Tool an Deine Daten?

Sobald Du Dich für ein Steuer Tool entschieden hast, kannst Du dieses richtig einstellen. Hierzu verbindest Du es mit den genutzten Kryptobörsen oder Deiner Wallet. In den Einstellungen musst Du dem Tool jeweils eine Leseberechtigung einräumen.

Nur mit den richtigen Einstellungen kann das Tool Deine Gewinne vollständig erfassen und die Kryptowährung Steuer berechnen. Grundsätzlich gibt es mehrere Möglichkeiten, wie Deine Transaktionen in das Tool eingepflegt werden können.

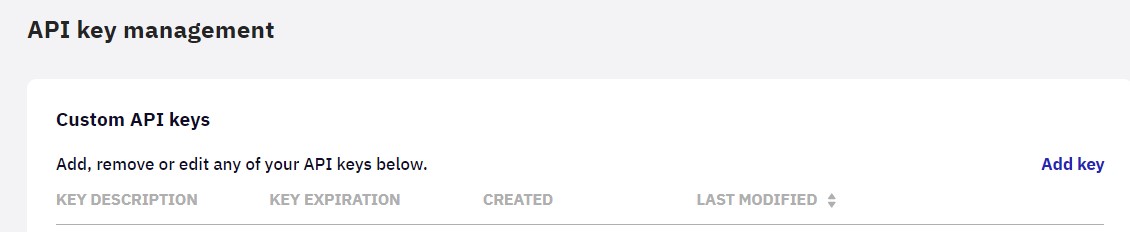

Die Verbindung wird entweder über eine API Schnittstelle mit der Krypto Börse oder den Import einer csv Datei hergestellt. Um einen API Key zu erstellen, muss die Funktion auf der jeweiligen Börse ausgewählt werden.

Krypto Steuer Tools sind in der Regel sicher und unbedenklich. Achte dennoch immer darauf, dass Du lediglich eine Leseberechtigung erteilst. Dadurch kann das Tool keine Daten ändern oder Käufe beziehungsweise Verkäufe tätigen.

Datenübertragung mit API Schnittstelle (MetaMask an Accointing)

Die Datenübertragung mit einem API Key funktioniert sehr einfach und vor allem automatisch, ohne händisches Nacharbeiten.

Der API Key kann individuell benannt werden und wird mit der Zwei-Faktor-Authentifizierung bestätigt. In den Einstellungen können die Leserechte aktiviert werden. Dieser Key muss bei jeder genutzten Börse erstellt werden.

Anschließend wird der Key kopiert und in die Krypto Steuer Software eingefügt. Es erfolgt dann ein automatischer Import und Abgleich der einzelnen Transaktionen. API Schnittstellen sind aufgrund ihrer Genauigkeit sehr beliebt.

Nachfolgend findest Du eine Beschreibung, wie Du eine API Schnittstelle von einer MetaMask Wallet in Accointing einrichtest.

1. Logge Dich in die MetaMask Wallet ein und kopiere den Ethereum Public Key

2. Wähle in Accointing den Menüpunkt "Wallets"

3. Wähle das Wallet aus

4. Importiere die Transaktionen automatisch

5. Gib den Namen und den Public Key des Wallets ein

6. Bestätige die Eingabe mit dem Button „Speichern“

8. Die Transaktionen werden nun automatisch importiert

Datenübertragung mit API Schnittstelle (Kraken an Accointing)

Vor allem Kryptobörsen bieten oft nur die automatische Übertragung der Transaktionsdaten über die API Schnittstelle an. Für Dich ist das jedoch auch sehr praktisch, weil die Datenübertragung dür die Berechnung der Krypto Steuern automatisch erfolgt.

Am Beispiel von Kraken und Accointing dokumentiere ich die Schritte.

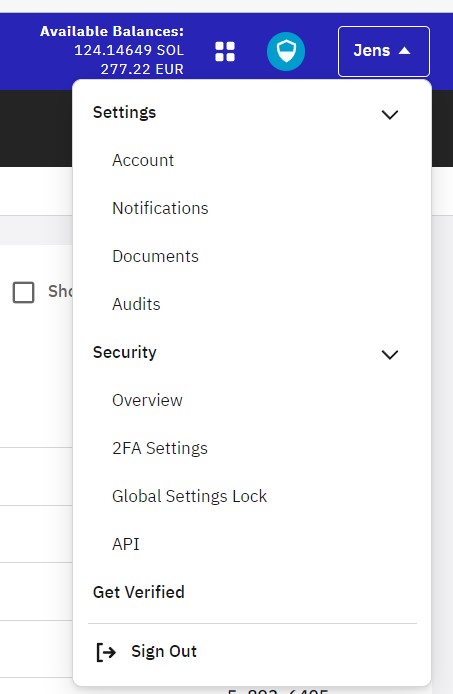

1. Log Dich in Deinen Kraken Account ein

2. Oben rechts ist das Drop Down Menü mit Deinen persönlichen Einstellungen; wähle den Punkt "API" aus

3. Klick auf "Add key", um einen neuen API Key hinzuzufügen

4. Gib dem neuen API Key einen einprägsamen Namen unter "Key description"

5. "Key permissions": Setze die Haken bei "Query Funds", "Query Open Orders & Trades", "Query Closed Orders & Trades" und "Query Ledger Entries"

Nun kannst Du den neu erstellten API Key bei Accointing hinzufügen und die Transaktionen werden automatisch dokumentiert.

Datenübertragung mit csv Datei

Alternativ kannst Du die Daten über eine csv Datei übertragen.

Du kannst den Datenimport mit einer csv Datei benutzen, wenn es keine Möglichkeit für eine API Schnittstelle gibt. Vor allem frisch auf den Markt gebrachte Software Tools bieten noch nicht immer die Möglichkeit für den automatischen Datenabgleich mit der API Schnittstelle.

Bei der Variante mit der csv Datei exportierst Du diese Datei aus Deiner Wallet und importierst sie in das Steuer-Tool.

Kryptowährung Steuer berechnen - Fazit

Insbesondere beim Handel mit Kryptowährungen können Schwierigkeit bei der Besteuerung entstehen. Eine Vielzahl an Transaktionen auf unterschiedlichen Plattformen gestalten den Überblick oftmals schwierig.

Krypto-Steuer-Tools knüpfen an dieser Stelle an und unterstützen Dich bei der Aufbereitung der Daten. Sie erstellen auf der Basis Deiner Transaktionen einen ausführlichen Steuerreport, welcher für die Erstellung der Steuererklärung herangezogen wird.

Professionell und innerhalb kürzester Zeit kannst Du durch die Nutzung von Tools wie Blockpit oder Accointing Deine Kryptowährung Steuer berechnen.

Ist es nicht so, dass in Deutschland z.B. Gewinne aus dem einfachen Krypto-Handel (kaufe einen Bitcoin und verkaufe diesen später wieder) im Privatvermögen steuerfrei sind, wenn zwischen Kauf und Verkauf mehr als ein Jahr liegt?